Недельный обзор по рынку пшеницы с 20.03.2017 — по 26.03.2017

20 March 2017, 14:00

-

Прошедшая неделя на российском рынке зерновых началась с оптимистичных ожиданий на фоне роста потребления пшеницы в Египте, а завершилась на негативных новостях о возможном ограничении импорта пшеницы и кукурузы из РФ, со стороны Турции. Турция может установить пошлину на уровне 130%. Эти новые условия делают невыгодным экспорт российского зерна в Турцию.

Текущий сезон можно охарактеризовать как самый рекордный. В этом маркетинговом году был поставлен новый рекорд по валовом сбору зерновых культур. Так, в сезоне 2016-2017 г.г. был собран рекордный урожай в России, Австралии, Украине и некоторых других странах, которые являются крупнейшими экспортерами зерна. Кроме этого, в этом году были обновлены максимумы мирового потребления зерна. Однако, как показали последние данные отчета по рынку зерна от USDA, мировой рост потребления не поспевает за ростом производства основных сельскохозяйственных культур, что создает риск возникновения избыточного предложения и затоваривания на рынках. Данная новость оказала существенное давление на биржевые цены. Прошедший понедельник на мировых рынках стартовал с резкого понижения котировок на всех мировых площадках.

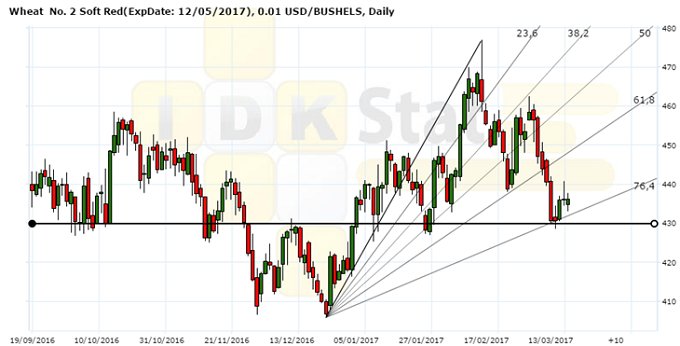

Так, за прошедшую неделю цена фьючерсного контракта с ближайшим месяцем поставки на мягкую пшеницу (SRW No.2), на чикагской бирже, снизилась на 1%, с уровня 440,6 — до 436,2 центов за бушель, или с $161,9 — до $160,25 за тонну (см. рис. 1).

Рисунок 1. Динамика цены фьючерсного контракта на пшеницу на площадке CME, цент/бушель, дневной график

Аналогичная ситуация наблюдалась и на основных европейских торговых площадках. Цена майского контракта на продовольственную пшеницу, на французской фьючерсной площадке MATIF, за неделю снизилась на 1%. Европейская пшеница потеряла €1,75 за тонну, снизившись со 173,75 — до 172,0 €/т (см. рис. 2). В долларовом эквиваленте за этот период цена на данный товар выросла на $1,4 из-за разницы курсов валют (с 183,1 — до 184,5 $/т).

Рисунок 2. Динамика цены фьючерсного контракта на пшеницу на площадке MATIF, €/т, дневной график

Российская экспортная пшеница за прошедшую неделю потеряла в цене $2,0, снизившись на 1,1% до уровня 188,0 $ за тонну (см. рис. 3).

Рисунок 3. Динамика цены на пшеницу FOB Новороссийск, $/т, недельный график

В целом за прошедшую неделю на основных мировых базисах поставки пшеницы изменения цен не отличались от общемировой тенденции на торговых площадках. Так, черноморская продовольственная пшеница 3 класса на базисе Black Sea подешевела в среднем на 0,5-1,0%, американская пшеница SRW No. 2, практически не изменилась в цене, прибавив 0,2%, европейская пшеница на базисе в Руане за прошедший период осталась на прежнем уровне (см. табл. 1).

Таблица 1. – Цены FOB на пшеницу на основных мировых базисах, USD/т

| Товар | Базис | Страна | Дата | Изм. за неделю | ||

| 03.03.2017 | 10.03.2017 | USD | % | |||

| Soft Milling Wheat Class 3 | Black Sea (Novorossiysk) | Россия | 190,0 | 188,0 | -2,0 | -1,1% |

| Soft Milling Wheat Class 4 | Black Sea (Rostov) | Россия | 160,5 | 160,5 | 0,0 | 0,0% |

| Other Wheats | Rouen | Франция | 193,0 | 193,0 | 0,0 | 0,0% |

| Soft Milling Wheat Class 3 | Black Sea | Украина | 186,0 | 185,0 | -1,0 | -0,5% |

| US Soft Red Winter No.2 | US Gulf | США | 187,0 | 187,4 | +0,4 | +0,2% |

Внутренняя цена на продовольственную и фуражную пшеницу на условиях самовывоза в европейской части России (на условиях EXW) за истекшую неделю снизилась в рублевых ценах и выросла в долларовых ценах, за счет изменения курсов валют (см. табл. 2). Так, по данным на 17.03.2017, за 1 тонну продовольственной пшеницы 3 класса давали 10 125 рублей, за пшеницу 4 класса – 8 800 рублей. Фуражная пшеница оценивалась – 7 850 рублей за тонну.

Таблица 2. – Средние цены на пшеницу в европейской части России.

| Зерновая культура | Цена EXW руб./тонн (с НДС) | Цена EXW USD/тонн | ||||||

| Дата | Изм. | Дата | Изм. | |||||

| 10.03.2017 | 17.03.2017 | руб. | % | 10.03.2017 | 17.03.2017 | USD | % | |

| Пшеница продовольственная

3 класс |

10 205 | 10 125 | -80,0 | -0,8% | 172,3 | 173,8 | +1,5 | +0,9% |

| Пшеница продовольственная

4 класс |

8 825 | 8 800 | -25,0 | -0,3% | 149,0 | 151,1 | +2,1 | +1,4% |

| Пшеница фуражная

5 класса |

7 850 | 7 850 | 0,0 | 0,0% | 132,5 | 134,8 | +2,2 | +1,7% |

Анализ отчетов трейдеров от CFTC (Комиссия по торговле товарными фьючерсами США) сигнализирует о возможной стабилизации цен на текущих уровнях или их повышении в краткосрочной перспективе (см. табл. 3).

Таблица 3. – Изменение открытых позиций по фьючерсным контрактам на пшеницу (SRW Wheat No. 2) на торговой площадке CBOT за неделю на основании анализа COT отчетов от CFTC, штук

| Участники рынка | Открытые позиции | Изменение за неделю | ||

| Длинные | Короткие | Длинные | Короткие | |

| Производители, продавцы, переработчики и потребители | 71 899 | 103 229 | 18 838 | -9 114 |

| СВОП дилеры | 92 588 | 7 499 | -1 490 | -1 481 |

| Управляющие фондами | 75 558 | 18 565 | -7 928 | 36 643 |

| Другие профессиональные участники | 86 608 | 34 258 | 1 133 | -1 981 |

| Позиции неподлежащие отчету | 43 172 | 39 189 | 3 843 | 526 |

За прошедшую неделю на американском рынке пшеницы зафиксирован рост количества открытых позиций, что свидетельствует о повышении интереса к товару. Так за прошедшую неделю количество открытых позиций выросло на 37 274 контрактов, достигнув уровня 453 186 шт.

Производители (группа участников: производители, продавцы, переработчики и потребители) за прошедшую неделю сократили количество коротких позиций на 9,1 тыс. шт. (более чем на 8%). Что можно интерпретировать, как снижение интереса к продажам пшеницы по текущим ценам. И одновременно в этой же группе участников рынка наблюдалось увеличение длинных позиций на 18,8 тыс. шт. (на 35,5%).

Что может характеризоваться тем, что потребители продукции, из данной группы участников, активно закупают пшеницу по текущим ценам, делая дополнительные запасы сырья и продукции.

Управляющие фондами на прошедшей неделе успели нарастить короткие позиции на 36,6 тыс. шт. и сократить длинные позиции на 7,9 тыс. штук. В данном случае рост коротких позиций и сокращение длинных позиций можно скорее связывать со спекулятивной деятельностью фондов, так как основная структура позиций управляющих фондами все же говорит об их бычьем настрое (общее количество длинных позиций превышает количество коротких).

В среднесрочной и долгосрочной перспективе участники зернового рынка ожидают дальнейшего повышения цен на пшеницу.

На площадке CME наблюдается ситуация контанго, когда стоимость ближайшего фьючерсного контракта на пшеницу ниже стоимости его аналога с более дальними сроками поставки (см. рис 4 и табл. 4).

Текущая стоимость майского контракта составляет 436,2 цента за бушель (или $160,25 за тонну), а за контракт с поставкой в июле 2017 года, дают уже 451,4 цента ($165,84). Текущая стоимость пшеницы с поставкой в конце года (декабрьский контракт) составляет – 485,4 цента за бушель ($178,3). Самый дальний торгуемый на чикагской товарной бирже контракт, с поставкой в июле 2019 года сейчас стоит 534,6 цента ($196,4).

Рисунок 4. Сравнительный график цен на фьючерсные контракты на пшеницу SRW No.2 с разными сроками поставки на площадке CME, цент/бушель

На европейских площадках складывается аналогичная ситуация (см. рис. 5 и табл. 5-6). На французской площадке MATIF стоимость ближайшего контракта на пшеницу составляет €172,0 за тонну, или $184,54 за тонну. Стоимость контракта с поставкой в декабре составляет 173,25 €/т ($185,88). За самый дальний поставочный фьючерс, с поставкой в марте 2020 года, на этой европейской площадке предлагают €179,75 (или $192,85 за одну тонну). Здесь также наблюдается рост стоимости на пшеницу с поставкой в последующих сезонах.

Рисунок 5. Сравнительный график цен на фьючерсные контракты на европейскую пшеницу с разными сроками поставки на площадке MATIF, €/т

Таблица 4. – Изменение цен фьючерсных контрактов на пшеницу на площадке CME (Soft Red Winter Wheat Futures), за неделю c 10 – по 17 марта 2017 года, цент/бушель

| Контракт | Открытие | Макс. | Мин. | Закрытие | Изменение | Объем торгов | Открытый интерес | |||

| цент/ буш. | % | Объем | Изм. | Объем | Изм. | |||||

| Май’17 | 440,6 | 442,0 | 430,0 | 436,2 | 5,8 | -1,0% | 30 114 | -38 713 | 233 896 | 14 672 |

| Июль’17 | 456,2 | 457,4 | 445,4 | 451,4 | 5,0 | -1,1% | 14 582 | -14 094 | 110 304 | 11 186 |

| Сентябрь’17 | 470,2 | 472,0 | 460,4 | 466,6 | 5,2 | -0,8% | 4 157 | -4 136 | 4 859 | -39 020 |

| Декабрь’17 | 489,0 | 489,2 | 478,4 | 485,4 | 5,8 | -0,7% | 3 495 | -2 823 | 57 963 | 1 029 |

| Март’18 | 502,0 | 502,0 | 493,2 | 499,6 | 5,6 | -0,5% | 308 | -708 | 9 606 | -10 |

| Май’18 | 500,6 | 506,4 | 499,6 | 506,0 | 5,8 | +1,1% | 84 | -22 | 950 | -4 |

| Июль’18 | 507,0 | 509,0 | 503,2 | 508,6 | 3,6 | +0,3% | 88 | 12 | 976 | -45 |

| Сентябрь’18 | — | — | — | 518,0 | 3,8 | +0,7% | 0 | -2 | 329 | 0 |

| Декабрь’18 | — | 531,6 | 531,4 | 531,0 | 2,4 | +0,5% | 24 | 21 | 435 | 12 |

| Март’19 | — | 537,2 | 0,0 | 540,4 | 2,0 | +0,4% | 10 | 10 | 87 | 0 |

| Май’19 | — | — | 0,0 | 537,2 | -2,0 | -0,4% | 0 | 0 | 2 | 0 |

| Июль’19 | 535,0 | 536,0 | 532,6 | 534,6 | -2,0 | -0,1% | 6 | 0 | 21 | 0 |

| Всего | 52 868 | -60 504 | 463 159 | 31 533 | ||||||

Таблица 5. – Изменение цен фьючерсных контрактов на пшеницу на площадке MATIF (Wheat Milling Futures), за неделю c 10 – по 17 марта 2017 года, EUR/т

| Контракт | Открытие | Макс. | Мин. | Закрытие | Изменение | Объем торгов | Открытый интерес | |||

| EUR/ т | % | Объем | Изм. | Объем | Изм. | |||||

| Май’17 | 173,0 | 173,3 | 170,5 | 172,0 | -1,0 | -0,6% | 110 283 | 21 174 | 152 827 | -21 557 |

| Сентябрь’17 | 171,0 | 172,0 | 169,5 | 170,5 | -0,5 | -0,3% | 23 375 | 677 | 48 295 | 2 335 |

| Декабрь’17 | 174,0 | 175,0 | 172,3 | 173,3 | -0,8 | -0,4% | 33 122 | 846 | 93 119 | -1 282 |

| Всего | 166 780 | 22 697 | 294 241 | -20 504 | ||||||

Таблица 6. – Расчетные цены на фьючерсные контракты на пшеницу, MATIF (Wheat Milling Futures), по данным на 17 марта 2017 года, EUR/т

| Контракт | Последняя расчетная цена |

| Май’17 | 172,00 |

| Сентябрь’17 | 170,50 |

| Декабрь’17 | 173,25 |

| Март’18 | 176,50 |

| Май’18 | 178,75 |

| Сентябрь’18 | 177,25 |

| Декабрь’18 | 179,75 |

| Март’19 | 179,75 |

| Май’19 | 179,75 |

| Сентябрь’19 | 179,75 |

| Декабрь’19 | 179,75 |

| Март’20 | 179,75 |

Основные ожиданий предстоящего роста цен в следующем сезоне связаны с сокращением посевных площадей под пшеницу в предстоящей посевной кампании.

Многие американские фермеры, выращивающие пшеницу на северо-западе США, рассматривают вопрос о смене посевов, поскольку цены скатываются ниже отметки безубыточности. Фермеры ищут новые способы получения дохода. В связи, с чем они засевают больше гектаров бобовыми, которые стоят на рынке значительно дороже пшеницы.

Брокерская компания Allendale Inc прогнозирует, что в этом сезоне фермеры США на порядок сократят посевные площади под пшеницу и кукурузу. Вместо этих культур рекордные площади будут отведены под соевые бобы.

Прогноз Allendale Inc., практически совпадает с февральским прогнозом USDA. Оценка этого ведомства была такой:

— соя – 35,6 млн. га (88 млн. акров);

— пшеница – 18,6 млн. га (46 млн. акров);

— кукуруза – 36,4 млн. га (90 млн. акров).

Интрига по размеру посевных площадей будет сохраняться вплоть до выхода более точных прогнозов по зерновым, которые будут опубликованы МСХ США 31 марта 2017 года.

По прогнозам Северо-Американской ассоциации мукомолов (NAMA), валовой сбор озимой мягкой краснозерной пшеницы (SRW) в США в текущем году может уменьшиться до 8,6 млн. т, что является самым низким показателем с 2010 года. В 2016 году валовой сбор пшеницы SRW в США составил – 9,4 млн. т, в среднем за последние пять лет это показатель составлял – 11,6 млн. т.

Кроме того еще одна надежда на рост цен связана с Австралией. Появление Эль-Ниньо к осени выглядит более вероятным, хотя составляет не более 50%. В дополнение к воздействию на урожай в Австралии, эти процессы в экваториальной части Тихого океана также могут повлиять на урожайность пшеницы в США.

На текущей же неделе, главным фактором, который будет определять направление цен на пшеницу в Черноморском регионе – является прояснение вопроса о введении ограничений на беспошлинный импорт российской пшеницы, подсолнечного шрота и кукурузы в Турцию. Появление этой новости кардинально изменило настроение российских экспортеров в конце прошлой недели. Кроме того, есть неподтвержденные пока данные о возможном запрете поставок из России ряда других сельхозтоваров – гороха, риса, подсолнечного масла и соевых бобов.

В настоящий момент нет ни одного официального подтверждения этой новости. Минэкономразвития России выпустил заявление о том, что официально турецкая сторона не подтверждала какие-то решения, ограничивающие ввоз или введение каких-либо ограничений.

Российские официальные ведомства пока также не получали никакой официальной информации об остановке поставок в Турцию зерновых из РФ ни от своих членов, ни от турецкой стороны. В распоряжении этой организации имеется лишь информация от контрагентов – турецких импортеров о том, что Турция прекратила выдачу лицензий на беспошлинный ввоз подсолнечного масла, пшеницы и кукурузы из России.

Турция является одним из ведущих импортеров российского зерна. По данным ФГБУ «Центра оценки качества зерна» поставки зерновых из РФ в Турцию в сезоне 2016–2017 года на текущий момент составили около 4,5 млн. тонн (второе место после Египта). В прошлом сезоне (2015/2016 г.г.) Россия отправила в Турцию около 3 млн. т пшеницы. В этом сезоне пока экспортировано 1,9 млн. т.

Для Турции Россия является ключевым поставщиком зерновых: в структуре турецкого импорта доля РФ по указанным позициям сохраняется стабильно высокой на протяжении последних лет и составляет в среднем 60-70%.

Ограничение ввоза российского зерна может негативно сказаться на Турции. Российский импорт необходим их мукомольной отрасли и животноводству. В прошедшем году в Турции наблюдалась засуха, поэтому существуют объективные предпосылки для увеличения импорта в этом сезоне.

Импорт российского зерна позволяет Турции быть ведущим экспортером муки. Если поставки зерновых из России прекратятся, их может заменить импорт из других стран, например, Украины. Кроме того, замену российской пшенице могут предложить Румыния, Венгрия, Аргентина. Стоит также отметить, что, по мнению турецких импортеров потенциально российская пшеница может быть также заменена высокопротеиновой европейской. Однако эти поставки обойдутся дороже.

Приостановка беспошлинного экспорта зерна в Турцию будет достаточно проблематичной для России. Это немалый объём, особенно если учесть, что сейчас уже конец сезона, дело идёт к новому урожаю, и спрос падает на внешнем рынке. Если экспортерам придется искать новые рынки, то им придется предоставлять дисконт, что скажется на их доходах.

Учитывая текущие запасы зерновых, в нашей стране, потеря такого крупнейшего покупателя, как Турция, может впоследствии спровоцировать падение цен на зерно на внутренних рынках и их рост на внешних рынках.

По данным Росстата на 01 марта 2017 г. в запасах у сельхозорганизаций находилось 9,19 млн. т пшеницы. Это на 26,5% больше, чем год назад. Такой относительный рост запасов пшеницы объясняется тем, что часть аграриев, по-прежнему, не торопится с продажами. За февраль 2017 г. сельскохозяйственными товаропроизводителями было реализовано 1,75 млн. т пшеницы. Это на 15% меньше, чем за февраль 2016 г.

К началу марта 2017 г. в сельскохозяйственных, заготовительных и перерабатывающих организациях Российской Федерации имелось 32,0 млн. т зерна, что на 3,9 млн. т (или 13,9%) больше, чем на 1 марта 2016 года (см. табл. 7).

Таблица 7. – Изменение запасов зерна в организациях РФ, тыс. тонн

| На 1 марта 2017 г | На 1 марта 2016г.

тыс. тонн |

||||

| тыс.

тонн |

в % к | ||||

| 1 марта

2016г. |

1 февраля 2017г. | ||||

| Наличие зерна | 32002 | 113,9 | 90,8 | 28093 | |

| в том числе:

в сельскохозяйственных организациях |

17527 | 116,9 | 86,9 | 14991 | |

| в заготовительных и перерабатывающих организациях | 14475 | 110,5 | 95,9 | 13102 | |

Наибольшие приросты запасов, к уровню прошлого года, в заготовительных и перерабатывающих организациях наблюдаются по пшенице – 17,4%, ржи – 12,2%, просу – 72,5%, гречихе – 57,3% и ячменю – 12,5% (см. табл. 8).

Таблица 8. – Запасы зерна в заготовительных и перерабатывающих организациях РФ по видам культур, тыс. тонн

| На 1 марта 2017г. | На 1 марта 2016г., тыс. тонн | ||||

| тыс. тонн | в % к | ||||

| итогу | 1 марта 2016г. | 1 февраля 2017г. | |||

| Зерно | 14475 | 100 | 110,5 | 95,9 | 13102 |

| в том числе:

Пшеница |

10578 | 73,1 | 117,4 | 96,7 | 9006 |

| из нее пригодная на продовольственные цели | 7476 | 51,6 | 108,8 | 97,5 | 6872 |

| Рожь | 471 | 3,3 | 112,2 | 93,3 | 420 |

| из нее пригодная на продовольственные цели | 423 | 2,9 | 108,3 | 92,8 | 391 |

| Просо | 31 | 0,2 | 172,5 | 96,0 | 18 |

| Гречиха | 79 | 0,5 | 157,3 | 88,2 | 50 |

| Рис | 110 | 0,8 | 91,8 | 85,9 | 120 |

| Кукуруза | 1450 | 10,0 | 75,2 | 90,2 | 1930 |

| Ячмень | 1512 | 10,4 | 112,5 | 97,7 | 1344 |

| Овес | 130 | 0,9 | 98,5 | 95,5 | 132 |

| Прочие зерновые культуры | 114 | 0,8 | 138,5 | 106,9 | 82 |

Таким образом, в России на сегодняшнее время образовался достаточно высокий уровень конечных запасов зерна. И любые препятствия по ограничению его вывоза из страны могут стать серьезным катализатором падения цен на внутреннем рынке.

Поставки российской пшеницы в случае введения запрета на ввоз в Турцию могут быть переориентированы на африканские страны и Азию. Кроме того, ограничения на импорт российской пшеницы, которые были введены Ираном в прошлом году, могут быть сняты. Уже сейчас Иран рассматривает вопрос о снятии этих ограничений.

Иранское правительство различными мерами пытается стимулировать местных фермеров производить зерновые, однако минимальное количество осадков и жаркий климат не позволяют увеличить урожай зерновых. Чтобы поднять производительность правительство Ирана закупает у местных фермеров пшеницу по ценам в несколько раз превышающую рыночные (более $300 за тонну). Чем в свою очередь пользуются спекулятивно настроенные компании, которые в обход ограничительных мер, скупают пшеницу в Германии, Канаде, Австралии и России, чтобы потом продать её дороже на внутреннем рынке, выдавая её за местную пшеницу.

Иран ежегодно закупает 12 млн. т зерна. В 2015 году, до вступления ограничения на импорт российской пшеницы, которое было введено 21 марта 2016 года, в связи с рекордно большим урожаем пшеницы на своей территории, Россия отправила в Иран 1,5 млн. тонн пшеницы и меслина.

Кроме этого, Египет активно закупает пшеницу на мировых рынках в последние месяцы, что, по словам трейдеров, является стремлением удовлетворить растущий спрос беднеющего населения на субсидируемый хлеб.

Министерство снабжения Египта собирается нарастить стратегические запасы пшеницы вдвое. На данный момент в стратегических закромах находиться 3 млн. тонн пшеницы. В рамках закупочной кампании, которая будет запущена с 15 апреля, Египет собирается закупить до 3 млн. тонн пшеницы.

За последние два месяца GASC уже закупил 2,38 млн. т пшеницы, в том числе два гигантских тендера подряд за последние две недели на 1 млн. т в общей сложности. По данным агентства Reuters, в результате бума закупок 2016-17 года общий объем составил около 5,6 млн. т, что почти на 25% больше, чем 4,5 млн. в прошлом году.

Ежемесячное потребление пшеницы в стране выросло с ноября на 200 тыс. т. Министерство снабжения считает, что рост был не таким резким и дополнительный импорт обусловлен не потреблением, а увеличением запасов.

Резюмируя все вышесказанное можно отметить следующее: текущие цены на пшеницу, а также большое количество конечных запасов данной сельхозкультуры в мире, в итоге могут заставить основных производителей агропродукции пересмотреть структуру посевных площадей, в сторону сокращения в ней удельного веса пшеницы.

Основные индикаторы биржевого рынка позволяют с определенной долей вероятности говорить об ожиданиях дальнейшего роста цен на пшеницу в среднесрочной и долгосрочной перспективе. В частности на рынке фьючерсных контрактов наблюдается ситуация контанго. Контракты на пшеницу урожая следующего сезона в текущее время стоят дороже.

Общая структура изменения открытого интереса на основании анализа отчетов крупных участников рынка CFTC, говорит о возможности стабилизации цен на текущем уровне и возможном росте цен на пшеницу в краткосрочной перспективе.

Основной интригой для российского рынка пшеницы является разрешение вопроса беспошлинных поставок пшеницы в Турцию. В случае удачного разрешения данной ситуации, стоит ожидать роста цен на пшеницу на внутреннем рынке России. Если же ситуация будет разворачиваться в неблагоприятную сторону, то следует готовиться к серьезному снижению цен на пшеницу на внутреннем рынке страны. Конечные запасы зерновых в России на текущий момент находятся на высоких уровнях, а поиск новых покупателей потребует дополнительного времени и издержек.

Мировые же цены на пшеницу, наоборот, в этом случае могут показать некоторый рост. Для обеспечения высоких потребностей Турции в зерновых необходимо будет дополнительно найти необходимые объемы и в ускоренном темпе перенаправить существующие потоки.

Ваш комментарий

|

|

|