Недельный обзор по рынку пшеницы с 10.04.2017 — по 16.04.2017 года

10 April 2017, 08:25

-

На минувшей неделе падение цен на пшеницу приостановилось. Здесь по-прежнему, наблюдается слабость рынка из-за высокого уровня конечных запасов продукции. В начале прошедшей недели цена на пшеницу сумела показать небольшой отскок на позитивных новостях о том, что в текущем сезоне Саудовская Аравия может увеличить импорт пшеницы до 3,5 млн. т (на 19% по сравнению с прошлым сезоном), а также, о растущем спросе на пшеницу со стороны Алжира.

Другим фактором, который оказал поддержку ценам на пшеницу на мировом рынке, стало укрепление российского рубля. Росту национальной валюты помогло восстановление цен на нефть. В начале среды рубль впервые, почти за два года, достиг отметки 55,8 рублей за доллар.

Растущий рубль снизил конкурентоспособность российских экспортеров, что в свою очередь, снизило напряженность, сложившуюся в мировой торговле пшеницей после рекордного урожая в прошлом году.

Для российских экспортеров на прошедшей неделе позитивной новостью стало официальное заявление Фитосанитарной службы Египта, которая сообщила Россельхознадзору об отсутствии претензий к российскому зерну.

На текущей неделе основное внимание участников рынка будет приковано к отчетам Министерства сельского хозяйства США о производстве сельскохозяйственной продукции и оценке мирового спроса и предложения в сельском хозяйстве, которые будут опубликованы 11 апреля 2017 года. В данных отчетах особый интерес будет вызывать изменение прогнозов по конечным запасам и потреблению пшеницы в США и в Мире.

Продовольственная и сельскохозяйственная организация ООН прогнозирует дальнейший рост мировых запасов пшеницы в следующем сезоне. Запасы завершат сезон на «комфортном» уровне в 25,4% потребления, что эквивалентно трем месяцам спроса, это выше показателя 20,5%, зафиксированного в 2007/08 годах, когда напряженность в поставках привела к резкому росту цен. ФАО в своих отчетах по спросу и предложению дает прогноз по увеличению запасов пшеницы в следующем сезоне на 6,0 млн. т до рекордного уровня в 246,5 млн. т.

Международный совет по зерну на прошлой неделе в своих прогнозах на 2017/18 гг. оценил сокращение мировых запасов пшеницы на 5 млн. т до 234 млн. т. Министерство сельского хозяйства Канады (AAFC) оценивает сокращение запасов на 13 млн. т до уровня 237 млн. т.

Близость к завершению текущего маркетингового года заставляет уделять особое внимание объемам экспортных отгрузок. Рынки ожидают, что прогнозируемые темпы отгрузок сохраняться, в противном случае, оставшиеся запасы плавно перетекут на следующий маркетинговый год.

В настоящее время в США еженедельные объемы поставок значительно ниже прогнозных. Текущие темпы отгрузок составляют 566,1 тыс. т, против среднего недельного темпа в 783,9 тыс. т, который необходим для достижения объема экспорта в 27,9 млн. т, обозначенного МСХ США.

При текущих темпах отгрузок отставание от заявленного экспорта пшеницы к концу сезона составит 5,9 млн. т. Этот существенный объем невыполненных продаж будет добавлен к общему предложению следующего сезона. Снижение уровня таких отложенных продаж, наоборот, сможет поддержать цены на пшеницу.

Также, поддержать цены на пшеницу поможет появление информации об увеличении уровня ее мирового потребления, которое по оценке ФАО, в сезоне 2017/18 годов прогнозируется на уровне 735 млн. т, что несколько ниже (на 0,4%), чем в сезоне 2016/17 годов. Основная причина снижения связана с сокращением использования пшеницы в кормовых целях, в связи с наличием значительного предложения более дешевого фуражного зерна со стороны ряда крупнейших поставщиков.

Внутреннее потребление пшеницы в России за последние пять лет выросло на 10,8% (или на 4,5 млн. т), в то время как производство данной культуры за аналогичный период выросло почти в два раза с 37,7 млн. т — до 72,5 млн. т (или на 34,8 млн. т).

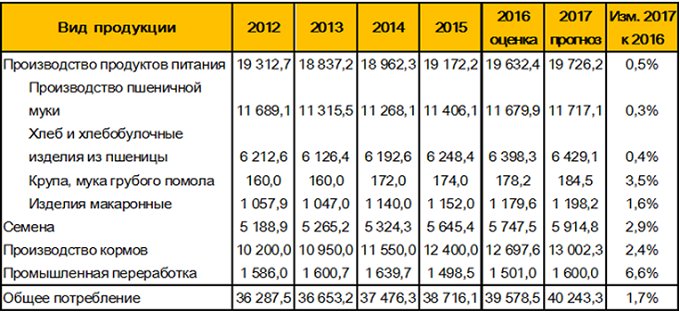

В 2016 году общий объем внутреннего потребления пшеницы в РФ достиг уровня 39,6 млн. т (см. табл. 1). Основными направлениями использования данной сельскохозяйственной культуры являются: производство продуктов питания, производство кормов, семян и промышленная переработка. Наибольшую долю в этой структуре занимает производство продуктов питания, на него в среднем приходится 50,8%. Второй по значимости статьей потребления является производство различных видов кормов для животных, здесь используется 30,6%. На долю семян приходится 14,4%, промышленную переработку – 4,1% (см. рис 1).

Таблица 1. – Внутренне потребление пшеницы в РФ, тыс. т

Рисунок 1. Структура внутреннего потребления пшеницы в РФ, %

По оценке, в 2016 году для производства продуктов питания было использовано более 19,6 млн. т пшеницы. Наиболее крупным потребителем пшеницы в России является мукомольная промышленность. За прошлый год на производство пшеничной муки и муки с ее содержанием было направлено 11,7 млн. т пшеницы. Другой более крупной статьей использования пшеницы является хлебопекарная отрасль. За прошедший год в РФ на нужды данной отрасли было направлено 6,4 млн. т пшеницы. Для производства макаронных изделий – 1,2 млн. т.

Другими крупными потребителями пшеницы являются животноводческие предприятия и комбикормовая промышленность. Объемы потребления в этих отраслях за последние пять лет выросли на 27,5%. На производство различных видов кормов для животных в 2016 году было направлено более 12,7 млн. т. фуражной пшеницы.

За прошедшие пять лет в России увеличился расход пшеницы на семенные цели. Основными причинами стало увеличение посевных площадей под пшеницу – за пять лет посевные площади этой сельхозкультуры в России выросли более чем на четверть (на 5,6 млн. га). В 2016 для целей репродукции было использовано около 5,7 млн. т первоклассной пшеницы.

Еще одной статьей применения пшеницы в нашей стране является промышленная переработка данной агрокультуры. В этой области пшеница находит свое применение в качестве сырья для производства различных промышленных товаров, таких как: прессованная древесина, бумага, клей, производство полимеров, пищевой клетчатки, этилового спирта, косметической и фармацевтической продукции и др. На данные цели в России ежегодно направляется около 1,5 млн. т пшеницы.

По прогнозу на 2017 год внутреннее потребление в стране вырастет на 665 тыс. т, (или 1,7%) и превысит 40 млн. т. Потребление в отраслях производства продуктов питания вырастет на 129,8 тыс. т, производства кормов – 304,7 тыс. т, производства семенного материала – 167,3 тыс. т, промышленной переработки – 100,0 тыс. т.

Обзор мировых цен

Цена на мягкую пшеницу на чикагской бирже за неделю снизилась на 2,4 ȼ за бушель, или 0,6% (см. рис. 2). Цена закрытия по итогам пятничных торгов составила 424,0 ȼ/буш. ($155,78).

Рисунок 2. Динамика цены фьючерсного контракта на пшеницу на площадке CME, цент/бушель, дневной график

Ситуация на прошедшей неделе была больше похожа на технический отскок после затяжного падения. Цена поднялась до уровня 434,0 ȼ/бушель, где расположен ее ближайший уровень сопротивления. В настоящее время цена находится в нисходящем коридоре, наиболее вероятным развитием событий на неделе является дальнейшее ее снижение. Ближайшая цель по инструменту – уровень 410,0–415,0 ȼ. Также возможно боковое движение в рамках диапазона 420,0-430,0 ȼ.

Цена на продовольственную пшеницу на парижской площадке MATIF за неделю снизилась на €1,25 за тонну, или 0,8% (см. рис. 3). Цена закрытия по итогам пятничных торгов составила 163,25 EUR/т ($173,80).

Рисунок 3. Динамика цены фьючерсного контракта на пшеницу на площадке MATIF, EUR/т, дневной график

Цена на пшеницу на площадке MATIF по-прежнему находится в слабом положении. После пробоя уровня €165,0-166,0 вероятность дальнейшего снижения крайне высока. Ближайшим уровнем поддержки выступает значение цены €160,0.

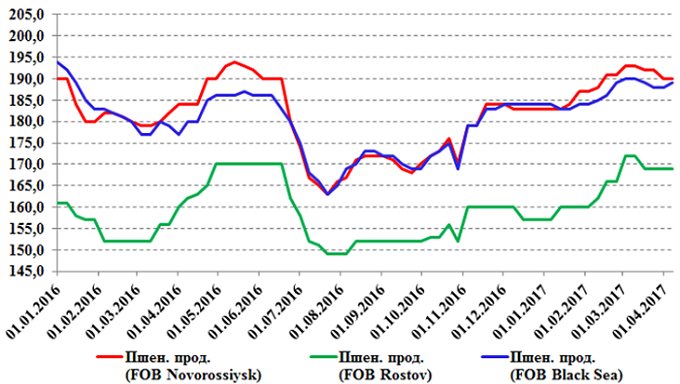

Рисунок 4. Динамика цен на продовольственную пшеницу в черноморских портах России и Украины, USD/т, недельный график

Цена на российскую экспортную продовольственную пшеницу за прошедшую неделю не изменилась (см. рис. 4). Текущая цена составляет:

— FOB Новороссийск $190,0 за тонну;

— FOB Ростов $169,0 за тонну.

Цена на украинскую экспортную продовольственную пшеницу за прошедшую неделю выросла на $1,0 – или 0,5% (см. там же). Текущая стоимость на FOB Black Sea составляет $189,0 за тонну.

Цены на пшеницу на основных мировых базисах за прошедшую неделю практически не изменились. В российских южных портах цена на пшеницу осталась на прежнем уровне. На украинских черноморских базисах цена на продовольственную пшеницу выросла на $1,0 – до 189,0 USD/т.; фуражная осталась без изменений – $176,0. Американская мягкая пшеница SRW No. 2 не претерпела изменений – текущая цена $182,0.

Европейская пшеница на FOB Руана снизилась на 0,4%, до уровня $185,2. (см. табл. 2).

Таблица 2. – Цены FOB на пшеницу на основных мировых базисах, USD/т

* показано изменение цен за период с 24.03.2017 – по 31.03.2017 года.

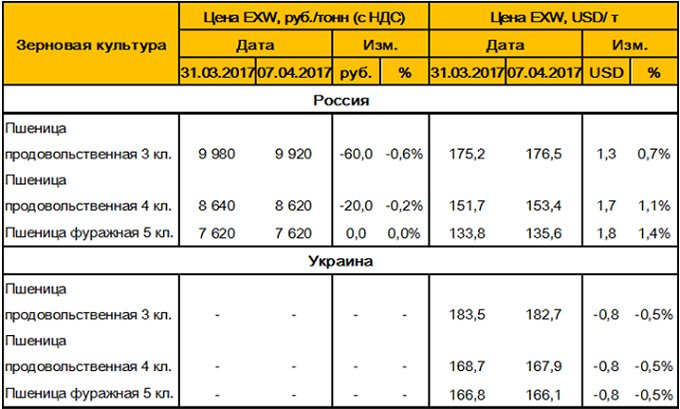

Цены на продовольственную и фуражную пшеницу в европейской части России (на условиях EXW), номинированные в рублях, за истекшую неделю снизились (см. табл. 3). По данным на 07.04.2017 продовольственная пшеница 3 класса стоила 9 920 рублей, пшеница 4 класса – 8 620 рублей, фуражная пшеница не изменилась – 7 620 рублей за тонну.

Таблица 3. – Средние цены на пшеницу в России и Украине.

На Украине внутренние цены (на условиях EXW), за прошедшую неделю снизились на 0,5%. По данным на 07.04.2017 за одну тонну продовольственной пшеницы 3 класса давали $182,7; за пшеницу 4 класса – $167,9. Фуражная пшеница оценивалась – $166,1 за тонну.

Анализ отчетов трейдеров от CFTC (Комиссия по торговле товарными фьючерсами США) сигнализирует о возможной стабилизации цен на мягкую пшеницу на текущих уровнях на площадке CME (см. табл. 4).

Таблица 4. – Недельное изменение открытых позиций по фьючерсным и опционным контрактам на пшеницу (SRW Wheat No. 2) на CBOT по данным отчетов CFTC, шт.

Интерес к торгуемому товару на рынке сохраняется, о чем свидетельствует рост числа открытых позиций за неделю, увеличение наблюдается четвертую неделю подряд. Количество открытых позиций за прошедшую неделю выросло на 10 391 контрактов (за предыдущий период +14 571 шт.), достигнув уровня 616 119 шт.

Производители/переработчики за текущий период увеличили количество коротких позиций на 8,5 тыс. шт. Количество длинных позиций данных участников рынка увеличилось за неделю на 3,3 тыс. контрактов. В этой группе небольшое повышение цен на пшеницу отметилось ростом интереса к продажам. Данный факт свидетельствует о готовности производителей увеличивать объемы продаж от текущих уровней и в дальнейшем, при росте цен, можно прогнозировать повышение активности продавцов в данной группе. Покупательская активность переработчиков, наоборот, на этой неделе снизилась.

Управляющие фондами заметно сократили наращивание коротких позиций, на этой неделе, их рост составил около 0,9 тыс. контрактов, против 9,5 тыс. контрактов на прошлой неделе. Наряду с этим, в этой группе участников рынка продолжается сокращение длинных позиций – их количество на прошлой неделе снизилось на 1,7 тыс. шт. Таким образом, управляющие фондами уже не столь активно открывают короткие позиции, но все еще продолжают сокращать длинные позиции. Данная группа участников по-прежнему имеет медвежий настрой по фьючерсным контрактам на пшеницу. Количество коротких позиций управляющих фондами в три раза превышает количество длинных позиций. Величина чистой короткой позиции по пшенице сейчас находится на втором месте по своему уровню в истории. Однако, стремительное сокращение коротких позиций на рынке со стороны управляющих фондами, в краткосрочной перспективе, ослабит давление на цены.

Фьючерсные кривые на площадках CME и MATIF по прежнему показывает ситуацию контанго – стоимость ближайшего фьючерсного контракта на пшеницу ниже стоимости его аналога с более дальними сроками поставки (см. рис 5).

Рисунок 5. Фьючерсная кривая на пшеницу на площадках CME и MATIF

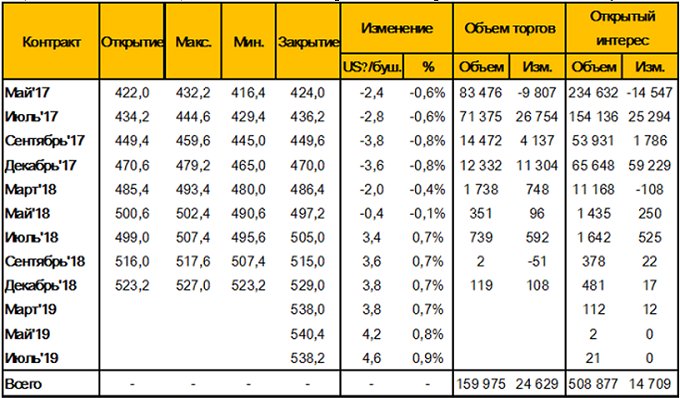

На площадке CME стоимость майского контракта с ближайшим сроком поставки составляет 424,0 ȼ за бушель (155,78 USD/т) (см. табл. 5). Фьючерсный контракт нового сезона с поставкой в июле 2017 года оценивается 436,2 ȼ/бушель (160,25 USD/т). Самый дальний торгуемый на чикагской товарной бирже контракт, с поставкой в июле 2019 года, сейчас стоит 538,2 ȼ ($197,7).

Таблица 5. – Изменение цен фьючерсных контрактов на пшеницу на площадке CME (SRW Wheat Futures), за неделю c 31 марта – по 7 апреля 2017 года, цент/бушель

На европейской площадке MATIF стоимость ближайшего контракта на пшеницу на парижской бирже составляет €163,23 за тонну ($173,8) (см. табл. 6). Стоимость контракта с поставкой в сентябре 2017 составляет 169,25 €/т ($180,18). За самый дальний поставочный фьючерс, с поставкой в марте 2020 года, на этой европейской площадке предлагают €180,5 ($192,2).

Таблица 6. – Изменение цен фьючерсных контрактов на пшеницу на площадке MATIF (Wheat Milling Futures), за неделю c 31 марта – по 7 апреля 2017 года, EUR/т

На обеих площадках по-прежнему сохраняется ситуация, когда пшеница с поставкой в следующем сезоне оценивается выше уровня текущих цен.

Основной тон на рынке пшенице на предстоящей неделе будут задавать результаты отчетов МСХ США о производстве сельскохозяйственной продукции и оценке мирового спроса и предложения в сельском хозяйстве. В случае выхода обнадеживающих данных по количеству текущих запасов зерновых и увеличению объемов мирового потребления пшеницы, можно будет рассчитывать на укрепление рыночных цен. В противном случае, на текущей неделе мы можем увидеть более низкие цены, которые могут сохраниться вплоть до наступления нового сезона.

Ваш комментарий

|

|

|