Прогноз биржевых цен с 26 по 30 декабря 2022

25 December 2022, 17:54

-

Рынок зерновых:

В Польше чтобы согреться начали топить печи овсом. Для многих, кто живет в сельской местности, это дешевле чем обогревать дома углем или газом. А еще есть рыбий жир, пережаренное масло из ресторанов, старая мебель, ветошь и макулатура. Видим начало очищения Европы.

Всем подарки! С наступающим Новым годом. Здравствуйте!

Рынок зерновых отказался от падения и выбрал для себя не движение на юг, которое просматривалось, а очередной поход на север. Расти будет непросто, так как зерна много. Тем не менее, если быки наберутся сил, то они смогут протолкнуть рынок на 5% вверх от текущих уровней, вырасти еще сильнее вряд ли получится.

Осознав опасность срыва экспортной компании из-за западных санкций, зернотрейдеры уже задумываются о покупках и строительстве собственных судов. Вряд ли удовольствие будет дешевым, но зато не надо будет беспокоиться о судовладельцах, которые могут отвернуться от России под давлением санкций. Процесс создания собственного флота не быстрый, и может растянуться на 8 – 10 лет, но в нашем случае это один единственный надежный выход из ситуации.

Турки нанесли ознакомительный визит в «Центр оценки качества зерна». Учитывая объемы продовольствия, которые страна закупает у нас, визит можно считать рабочим. Главное, чтобы турецким товарищам было чем рассчитываться в следующем году. Дела у турецкой лиры плохи, а могут стать еще хуже. Есть предпосылки к тому, что спекулянты порвут турецкий ЦБ, что может привести к сильному падению лиры против доллара уже в следующем году.

Читая наши прогнозы, вы могли взять ход вверх по паре доллар/рубль от уровня 60.00 до уровня 72.00 рубля за доллар.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Рынок нервничает и растет. В понедельник или вторник свет увидит указ об ответных мерах со стороны России на ввод эмбарго. Новак уже сообщил, что поставки энергоносителей в страны, установившие потолок цен, а также в страны, подчиняющиеся данному решению, осуществляться не будут. Причем, речь идет не только о нефти, но и о нефтепродуктах.

Кроме того, было анонсировано сокращение добычи нефти на 500 – 700 тысяч баррелей в сутки в одностороннем порядке. Это не слишком сильный удар, для глобального рынка, но здесь важно чтобы никто из крупных экспортеров не открывал рот в данной ситуации, на тему, что мы можем заместить выпавшие объемы, перенаправить, усилить и всё в таком духе. Тогда можно рассчитывать на возврат цен на нефть марки Brent выше уровня 90.00.

Американцы и англичане проводят работу с владельцами танкеров. На данный момент уже ясно, что России не хватит имеющихся у неё мощностей по транспортировке нефти в Азию. Поэтому в спешном порядке создается предприятие с Индией, задачей которого будет обеспечение беспрерывных перевозок ресурсов. Быстрого эффекта не будет, но нам нужны сейчас смелые капитаны, и не менее смелые финансисты. Впрочем, огромная скидка для Индии должна покрыть все риски.

На электронной торговой площадке eOil.ru котировки на дизельное топливо подходили к уровню 85000 рублей за тонну, но пока не смогли взять его. Отказ Европы от российских энергоносителей с 5 февраля может существенно увеличить предложение дизельного топлива на внутреннем рынке, что приведет к падению цен внутри страны.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Доллар/рубль:

Американская экономика продолжает оставаться в тонусе. Рост процентной ставки не оказывает сильного давления на бизнес компаний. Рынок труда остается сильным, инфляция замедляется. Есть небольшая просадка по выдаче разрешений на строительство новых домов, но пока не ясно перекинется ли спад в сфере недвижимости на другие сектора. По итогам года экономика США вероятно вырастет на 2.8% и впервые за пару десятилетий обгонит по темпам роста китайскую.

По итогам года в России ждут падения ВВП на 3% и роста дефицита бюджета несмотря на комфортные цены на энергоносители. Подобная перспектива не может стать подспорьем курсу рубля, который начал стремительно слабеть на прошлой неделе. В теории некоторые позитивные факторы, в первую очередь отвечающие за снижение напряженности с Западом, могли бы дать рублю возможность вернуться к уровню 65.00, но более сильного укрепления нам не стоит ждать даже если наметится легкое потепление в текущем противостоянии с Вашингтоном и его вассалами.

На следующей неделе нас ждет тестирование на прочность уровня 73.00 с перспективой движения к уровню 88 рублей за доллар. Об иных сценариях развития событий говорить пока рано.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 3.3 тыс. контрактов. Изменение незначительное. И покупатели, и продавцы уходили с рынка, но продавцы делали это активнее. Спред между короткими и длинными позициями сузился, продавцы сохраняют преимущество.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. Надо держать открытые ранее лонги. Не исключен прорыв к 840.0. На более сильный подъем не рассчитываем.

Сценарий падения: от продаж пока отказываемся. Только при подходе к уровню 840.0 будем входить в шорт.

Рекомендации для рынка пшеницы:

Покупка: нет. Кто в позиции от 750.0, перенесите стоп на 740.0. Цель: 840.0.

Продажа: при подходе к 840.0. Стоп: 855.0. Цель: 650.0 центов за бушель.

Поддержка – 739.6. Сопротивление – 803.6.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 14.1 тыс. контрактов. Покупатели уходили с рынка, продавцы неохотно заходили в него. Спред между длинными и короткими позициями сузился, однако, преимущество быков остается существенным.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. Не исключено, что мы пройдем к 680.0, а вот выше мы вряд ли подымимся. В покупку не входим.

Сценарий падения: мы поднялись выше 660.0, что делает возможным дальнейший рост. Новые позиции на продажу не открываем, старые держим.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: нет. Кто в позиции от 670.0 и 650.0, держите стоп на 678.0. Цель: 500.0 центов за бушель.

Поддержка – 660.0. Сопротивление – 679.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 13 января. Продолжим держать лонги от 1425.0. Нельзя исключать выход из консолидации вверх.

Сценарий падения: шансы на разворот и падение заметно ниже. Стоит скорректировать размер позиции, но все же пока можно держать шорт.

Рекомендации для рынка сои:

Покупка: нет. Кто в позиции от 1425.0, держите стоп на 1438.0. Цель: 1600.0.

Продажа: нет. Кто в позиции от 1460.0, держите стоп на 1497.0. Цель: 1000.0.

Поддержка – 1457.6. Сопротивление – 1489.4.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 12.4 тыс. контрактов. Продавцы уходили с рынка, покупатели в незначительном количестве заходили в него. Спред между длинными и короткими позициями расширился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 30 декабря. Растет беспокойство на счет ответа России на нефтяное эмбарго. Цены могут продолжить рост. Держим лонги.

Сценарий падения: откажемся от идеи продавать сейчас. Зеленая свеча пятницы получилась слишком длинная. Можем уйти вверх к уровню 88.00.

Рекомендации для рынка нефти марки Brent:

Покупка: нет. Кто в позиции от 78.40, перенесите стоп на 78.45. Цель: 109.00 (130.0).

Продажа: нет.

Поддержка – 80.79. Сопротивление – 88.02.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 2 единицы и составляет 622 штуки.

Коммерческие запасы нефти в США упали на -5.895 до 418.234 млн. баррелей, при прогнозе -1.657 млн. баррелей. Запасы бензина выросли на 2.53 до 226.113 млн. баррелей. Запасы дистиллятов упали на -0.242 до 119.929 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.853 до 25.221 млн. баррелей.

Добыча нефти не изменилась и составляет 12.1 млн. баррелей в день. Импорт нефти упал на -1.048 до 5.819 млн. баррелей в день. Экспорт нефти вырос на 0.044 до 4.36 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.092 до 1.459 млн. баррелей в день. Переработка нефти упала на -1.3 до 90.9 процента.

Спрос на бензин вырос на 0.459 до 8.714 млн. баррелей в день. Производство бензина выросло на 0.358 до 9.552 млн. баррелей в день. Импорт бензина упал на -0.239 до 0.551 млн. баррелей в день. Экспорт бензина упал на -0.316 до 0.887 млн. баррелей в день.

Спрос на дистилляты вырос на 0.247 до 4.015 млн. баррелей. Производство дистиллятов упало на -0.066 до 5.102 млн. баррелей. Импорт дистиллятов упал на -0.089 до 0.188 млн. баррелей. Экспорт дистиллятов упал на -0.173 до 1.31 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.968 до 20.924 млн. баррелей. Производство нефтепродуктов выросло на 0.023 до 22.067 млн. баррелей. Импорт нефтепродуктов упал на -0.348 до 1.885 млн. баррелей. Экспорт нефтепродуктов упал на -0.164 до 6.344 млн. баррелей в день.

Спрос на пропан вырос на 0.61 до 1.727 млн. баррелей. Производство пропана выросло на 0.045 до 2.626 млн. баррелей. Импорт пропана вырос на 0.05 до 0.174 млн. баррелей. Экспорт пропана упал на -0.004 до 1.49 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 18.2 тыс. контрактов. Изменение значительное. Продавцы уходили с рынка, покупатели неуверенно заходили в него. Спред между длинными и короткими позициями увеличился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем февральский фьючерс, дата экспирации 20 января. Держим лонги. Есть вероятность, что на рынок зайдет большое число быков из-за противостояния России и Запада.

Сценарий падения: у продавцов всё меньше шансов обратить ситуацию в свою сторону. Если рынок вырастет выше уровня 84.00, то шансов на движение вниз в ближайшие недели не останется.

Рекомендации для нефти марки WTI:

Покупка: нет. Кто в позиции от 74.60, перенесите стоп на 74.40, Цель: 100.00 (120.00).

Продажа: нет. Кто в позиции от 86.80, перенесите стоп на 80.30. Цель: 67.00 долларов за баррель.

Поддержка – 73.17. Сопротивление – 83.46.

Gas-Oil. ICE

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 12 января. Не исключено, что рост рынка продолжится на следующей неделе. Покупаем с текущих уровней.

Сценарий падения: от продаж отказываемся. Быки оказались сильнее, чем предполагалось ранее.

Рекомендации по Gasoil:

Покупка: сейчас. Стоп: 864.0. Цель: 1200. При подходе к 750.0. Стоп: 720.0. Цель: 1200.0.

Продажа: нет.

Поддержка – 866.75. Сопротивление – 967.00.

Natural Gas. CME Group

Сценарий роста: перешли на февральский фьючерс, дата экспирации 27 января. Несмотря ни на что пока будем сражаться за покупки. Однако, теперь войдем в лонг только после роста выше 5.550.

Сценарий падения: не исключено, что продавцы на рынке уже закончились. Все кто хотел могли войти в шорт намного раньше. Не продаем.

Рекомендации по природному газу:

Покупка: в случае роста выше 5.550. Стоп: 5.400. Цель: 15.000. Кто в позиции от 5.500 перенесите стоп на 5.600. Цель: 15.000 за 1 миллион британских тепловых единиц.

Продажа: нет.

Поддержка – 4.797. Сопротивление – 5.468.

ДТЛ (Сургут), ЭТП eOil.ru

Сценарий роста: рынок высоко. В покупку не встаем. Максимум мы дойдем до 90000, выше этого уровня без существенного ослабления рубля рынок не виден.

Сценарий падения: как и неделей ранее, имеет смысл искать варианты для продаж. Даже если цены будут подниматься выше, к уровню 90000, всё равно надо продавать после незначительного разворота рынка вниз.

Рекомендации по рынку дизеля:

Покупка: нет.

Продажа: сейчас. Стоп: 85600. Цель: 60000. Или при подходе к 90000. Стоп: 93000. Цель: 70000 (60000) рублей за тонну. Кто в позиции от 82000, держите стоп на 85600. Цель: 70000 (60000).

Поддержка – 74844. Сопротивление – 84141.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: продолжаем рекомендовать покупки. В случае роста выше уровня 5000 можно нарастить лонги.

Сценарий падения: отказываемся от продаж. Цены на минимальных отметках. Перспектив для заработка на движении вниз нет.

Рекомендации по рынку ПБТ:

Покупка: сейчас. Стоп: 2700. Цель: 9800 рублей за тонну.

Продажа: нет.

Поддержка – 2461. Сопротивление – 7930.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: рынок в диапазоне. Можно покупать, так как мы на низких уровнях. Не исключено падение к 1400. Если оно произойдет, то можно агрессивно войти в лонг.

Сценарий падения: возможен шорт с текущих уровней с коротким стоп-ордером. Цель 1460.

Рекомендации по рынку гелия:

Покупка: сейчас. Стоп: 1790. Цель: 2900 рублей за кубический метр. Также от 1400. Стоп: 1200. Цель: 2900.

Продажа: сейчас. Стоп: 2100. Цель: 1460.

Поддержка – 1809. Сопротивление – 2418.

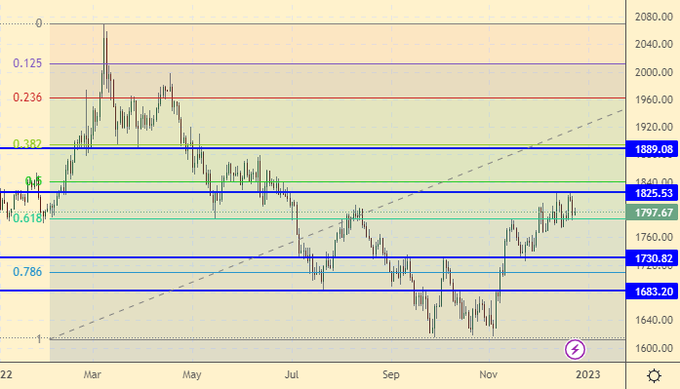

Gold. CME Group

Сценарий роста: спекулянты продолжают покупать золото. Быков сейчас на рынке больше. Рынок ниже 1730 не виден. Надо держать лонги.

Сценарий падения: продадим еще раз, хотя шансы на падение малы.

Рекомендации по рынку золота:

Покупка: нет. Кто в позиции от 1675 и 1780, держите стоп на 1759. Цель: 2350 долларов за тройскую унцию.

Продажа: сейчас. Стоп: 1827. Цель: 1480.

Поддержка – 1730. Сопротивление – 1825.

EUR/USD

Сценарий роста: пара не хочет падать, что может привести уже на следующей неделе к еще одной ветке роста. В случае роста выше 1.0700 – купить.

Сценарий падения: воздержимся от открытия новых шортов. Открытые ранее позиции держим.

Рекомендации по паре евро/доллар:

Покупка: в случае роста выше 1.0700. Стоп: 1.0600. Цель: 1.1500.

Продажа: нет. Кто в позиции от 1.0630, держите стоп на 1.0670. Цель: 0.8700.

Поддержка – 1.0500. Сопротивление – 1.0738.

USD/RUB

Сценарий роста: зафиксировали прибыль на 72.00. Возможен откат к 65.00. Если он произойдет, то можно купить снова. Если будет пробой выше 74.00, нам придется покупать, так как ход к 88.00 упускать нельзя. Вход в лонг с текущих уровней оставляем на ваше усмотрение.

Сценарий падения: рост расходов бюджета и весьма вероятное сокращение выручки от продажи ресурсов в 2023-м году не дают нам повода ставить на рубль. Не продаем.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 65.50. Стоп: 63.00. Цель: 88.00. Или в случае роста выше 74.00. Стоп: 68.00. Цель: 88.00. Считайте риски!!!

Продажа: нет.

Поддержка – 64.87. Сопротивление – 73.51.

RTSI. MOEX

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 16 марта. Ничего обнадеживающего про наш фондовый рынок сказать нельзя. Экономика упала в этом году, упадет и в следующем. Сырьевой и перерабатывающий сектора утратят значительную часть рынка сбыта в результате санкций, не исключено, что до 20% к концу следующего года. Не покупаем.

Сценарий падения: держим шорты. Падение скорее всего продолжится. В случае хода ниже уровня 90000 у быков, которые непонятно во что верили всю осень, начнется паника. Или просто станут срабатывать маржин-колы. Без паники. А денег на счетах останется чуть-чуть. Хватит разве только на новогодний стол.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: при подходе к 105000. Стоп: 107300. Цель: 80000 (50000). Кто в позиции от 106000, перенесите стоп на 107300. Цель: 80000 (50000) пунктов.

Поддержка – 96390. Сопротивление – 102570.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Россия направляет 81% экспорта продукции АПК в дружественные страны

Ваш комментарий

|

|

|