USDA. Масличные культуры: мировые рынки и торговля на 08 февраля 2023

09 February 2023, 00:30

-

Прогноз экспорта соевого масла в США на рекордно низком уровне

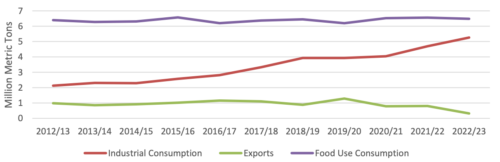

Продолжая многолетнюю тенденцию к снижению, экспорт соевого масла из США в 2022/23 МГ прогнозируется на рекордно низком уровне в 318 000 тонн. Внутреннее производство сои выросло за последнее десятилетие, что способствовало увеличению производства соевого масла и переработки, которые, по прогнозам, достигнут рекордных уровней в этом году. Однако сильный внутренний спрос на соевое масло в США и высокие цены отвлекли поставки от экспортного рынка.

Рисунок 1. Внутреннее потребление и экспорт соевого масла в США

Исторически сложилось так, что экспорт соевого масла из США в основном определялся уровнем производства и тесно зависел от мировых тенденций. Однако в последние годы на рынке соевого масла в США произошло перераспределение между категориями использования. Решительная федеральная политика и политика штатов поддерживают более широкое использование соевого масла в качестве сырья для производства биотоплива. Ожидается, что доля производимого в США соевого масла, используемого для внутреннего промышленного потребления, достигнет 44 процентов в 2022/23 МГ по сравнению с 25 процентами десять лет назад.

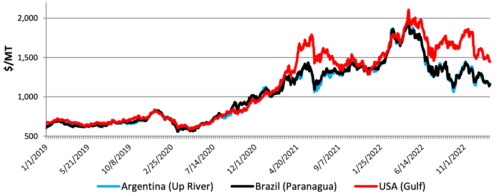

Рисунок 2. Экспортные цены на соевое масло

Сильный внутренний спрос увеличил премию за соевое масло из США по сравнению с южноамериканскими экспортерами, снизив его конкурентоспособность на мировом рынке. Цены на соевое масло в США снизились после достижения рекордных максимумов в 2021/22 МГ, но спред по отношению к Аргентине и Бразилии остается запретительным для экспортного рынка. В перспективе цены на соевое масло в 2022/23 г., вероятно, продолжат поддерживаться за счет увеличения производства биотоплива как в Соединенных Штатах, так и в Южной Америке, а также ожидаемого снижения производства и переработки сои в Аргентине.

Экспорт сои в Аргентине сократился, а импорт увеличился из-за сокращения производства

Рисунок 3. Торговля соей в Аргентине

Второй месяц подряд производство сои в Аргентине сокращается из-за засухи и высоких температур в ключевых регионах выращивания. В результате производство и общее предложение прогнозируются на уровне 5-летнего минимума. Ожидается, что сокращение поставок окажет давление как на экспорт, так и на снижение.

Помимо падения производства, экспортеры и переработчики, вероятно, столкнутся с дополнительными проблемами при закупке соевых бобов из-за медленных продаж фермерами. Фермеры, вероятно, сохранят соевые бобы 2022/23 года, продавая их только из-за необходимости оплачивать счета и покупать ресурсы, чтобы застраховаться от инфляции и неопределенности, связанной с обменными курсами и всеобщими выборами в октябре 2023 года.

В результате экспорт в этом месяце снижен на 1,5 млн тонн. Хотя прогнозируется, что экспорт в 2022/23 году увеличится по сравнению с прошлым годом, 3,0 миллиона тонн уже отгружено в течение первых 2 месяцев (октябрь-ноябрь) из-за политики обменного курса «соевого доллара», которая временно увеличила продажи и экспорт фермеров. Таким образом, экспорт в течение последних 10 месяцев маркетингового года (декабрь-сентябрь) прогнозируется на уровне 1,2 млн тонн, что в случае его реализации станет самым низким показателем за декабрь-сентябрь почти за 3 десятилетия.

Точно так же переработка сои в этом месяце снизилась на 700 000 тонн до 37,3 млн (октябрь-сентябрь) из-за сокращения поставок. Тем не менее, ожидается, что переработчики частично компенсируют снижение внутренних поставок, импортируя больше соевых бобов из Бразилии и Парагвая. В этом месяце импорт увеличился до 6,3 млн тонн, что является вторым по величине уровнем импорта сои в Аргентину в базе данных USDA.

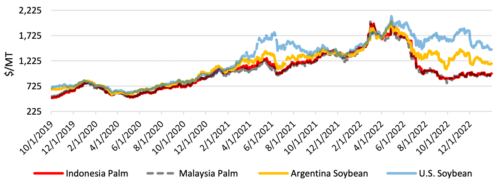

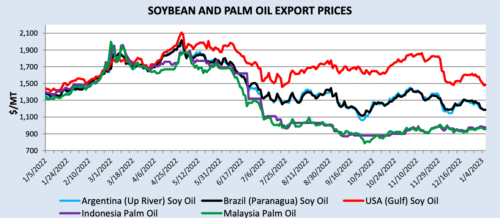

Возрождение пальмового масла в качестве масла со скидкой во всем мире

Цены на пальмовое масло и соевое масло исторически тесно связаны, поскольку они считаются заменителями масел. На приведенном ниже графике показано, как цены на соевое масло в США и Аргентине, а также на пальмовое масло в Малайзии и Индонезии сравнивались за последние годы, и как пальмовое масло снова стало мировым дисконтным маслом, особенно по сравнению с соевым маслом в США.

Рисунок 4. Экспортные цены на пальмовое и соевое масло

Спец операция на Украине повлияла на мировые цены на растительное масло из-за значительного присутствия Украины и России на рынке растительного масла. Пальмовое и соевое масло выросли до уровней, превышающих 1800 долларов за тонну после российского вторжения в начале марта 2022 года. К следующему месяцу соевое масло торговалось с премией к пальмовому маслу из-за нехватки подсолнечного масла на мировых рынках и возобновившегося спроса на биодизельное сырье в США. Спрос на биодизельное сырье поставил американское соевое масло на первое место по сравнению с другими соевыми маслами и особенно по сравнению с пальмовым маслом.

Государственная политика Индонезии, крупнейшего в мире экспортера пальмового масла, также способствовала существенному снижению стоимости пальмового масла. Индонезия впервые ввела меры по ограничению экспорта в январе 2022 года, которые включали экспортные сборы и обязательства на внутреннем рынке. Это превратилось в полный запрет на экспорт в апреле, что привело к тому, что к следующему месяцу пальмовое масло ненадолго превзошло по цене соевое масло. Это увеличение произошло несмотря на ослабление малайзийского ринггита по отношению к доллару США в апреле.

К концу мая Индонезия отменила большую часть своих ограничений на экспорт пальмового масла, что привело к резкому снижению цен на пальмовое масло и увеличению скидки на соевое масло, поскольку Индонезия избавилась от своих значительных запасов. Кроме того, малайзийский ринггит продолжал обесцениваться до ноября, когда дисконт пальмового масла к соевому маслу достиг максимума в 491 доллар за тонну. С тех пор ринггит укрепился до более типичного обменного уровня, а Индонезия вновь ввела экспортные сборы. Это способствовало падению дисконта между пальмовым маслом и южноамериканским соевым маслом примерно до 200 долларов за тонну к концу января, что все еще выше, чем обычно.

В будущем текущий уровень дисконта между пальмовым и соевым маслом, вероятно, сохранится благодаря сокращению производства сои в Аргентине и высокому спросу на биодизельное топливо в США, что перевесит влияние политики Индонезии в отношении пальмового масла. Увеличение количества подсолнечного масла, попадающего на глобальные рынки, также приведет к снижению цен на пальмовое масло, поскольку оно конкурирует за долю рынка в таких странах, как Индия. С другой стороны, Индонезия недавно ввела более высокий мандат на смешивание биотоплива (B35), и его влияние на мировые рынки еще предстоит осознать. Однако это может привести к сокращению экспортных поставок пальмового масла, росту цен и уменьшению скидки по сравнению с соевым маслом.

Изменения в торговле соевым шротом для Индии и Бангладеш

Основным источником USDA данных о торговле Индии является Министерство торговли и промышленности Индии. Однако из-за занижения данных о торговле с Бангладеш, вероятно, по наземным торговым путям, общие показатели экспорта соевого шрота в Индию были пересмотрены в 2019/2020 и 2020/2021 МГ. Основываясь на данных, представленных в Статистическом ежегоднике сельскохозяйственной статистики Бангладеш, Министерство сельского хозяйства США пересмотрело оценки торговли как для Индии, так и для Бангладеш, чтобы учесть заниженную торговлю соевым шротом.

| Страна | Товар | Маркетинговый год | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение |

| Индия | Соевый шрот | 2019/2020 | Экспорт | 886 | 1 166 | 280 |

| 2020/2021 | 2 025 | 2 395 | 370 | |||

| 2021/2022 | 660 | 940 | 280 | |||

| Бангладеш | Соевый шрот | 2019/2020 | Импорт | 229 | 509 | 280 |

| 2020/2021 | 410 | 780 | 370 | |||

| 2021/2022 | 411 | 691 | 280 |

ПРОГНОЗ НА 2022/23 ГОД

Мировое производство масличных культур сократилось почти на 6 млн тонн, в первую очередь из-за снижения перспектив производства сои в Аргентине и Украине и сокращения производства подсолнечника в России. Торговля пересмотрена в сторону повышения, при этом снижение экспорта соевых бобов перевешивается ростом экспорта рапса из Канады и Австралии. Общее производство шрота снижается из-за сокращения переработки сои, а объемы торговли падают из-за соевого шрота, в основном из-за снижения урожая в Аргентине. Мировые запасы шрота снижаются из-за соевого шрота. Общий объем производства масла практически не изменился, а объем торговли увеличился благодаря увеличению экспорта подсолнечного масла. Прогнозируемая среднесезонная фермерская цена на соевые бобы в США вырастет на 10 центов до 14,30 долларов за бушель.

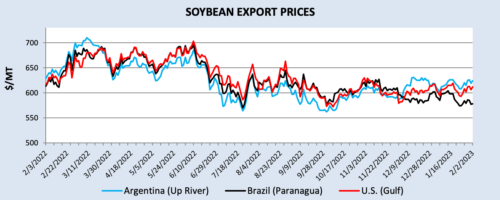

Экспортные цены

Экспортные цены на сою в январе в среднем практически не изменились по сравнению с декабрем, хотя на рынке не обошлось без движений. Обеспокоенность погодными условиями в Южной Америке оказала некоторую поддержку ценам на соевые бобы, в то время как потери сырой нефти и неопределенность в отношении спроса в Китае оказали медвежье влияние в январе.

Второй месяц подряд цены на соевый шрот продолжают расти, а цены на соевое масло снижаются у всех основных экспортеров. Это продолжает тенденцию к увеличению доли соевого шрота в стоимости соевых бобов на фоне достаточных глобальных поставок других растительных масел и более низких, чем ожидалось, целей биотоплива в Соединенных Штатах.

Экспортные цены на соевое масло продолжили снижаться, закончив в январе в среднем примерно на 60 долларов за тонну ниже, чем в декабре. Цены на пальмовое масло практически не изменились, немного сократив разницу между двумя маслами.

Январь 2022 г. Экспортные цены на сою

| США | Аргентина | Бразилия | |

| Средняя цена в январе | $ 607 за тонну | $ 616 за тонну | $ 590 за тонну |

| Изменение по сравнению с декабрем | +$ 6 за тонну | $ 0 за тонну | +$ 1 за тонну |

Рисунок 5. Экспортные цены на сою

Январь 2022 г. Экспортные цены на соевый шрот

| США | Аргентина | Бразилия | |

| Средняя цена в январе | $ 583 за тонну | $ 584 за тонну | $ 563 за тонну |

| Изменение по сравнению с декабрем | +$ 42 за тонну | +$ 45 за тонну | +$ 29 за тонну |

Рисунок 6. Экспортные цены на соевый шрот

Январь 2022 г. Экспортные цены на соевые бобы и пальмовое масло

| США

Соевое масло |

Аргентина

Соевое масло |

Бразилия

Соевое масло |

Индонезия

Пальмовое масло |

Малайзия

Пальмовое масло |

|

| Средняя цена в январе | $ 1 491 за тонну | $ 1 184 за тонну | $ 1 183 за тонну | $ 960 за тонну | $ 947 за тонну |

| Изменение по сравнению с декабрем | -$ 70 за тонну | -$ 50 за тонну | -$ 68 за тонну | +$ 4 за тонну | +$ 1 за тонну |

Рисунок 7. Экспортные цены на соевое и пальмовое масло

Изменения прогноза для 2022/23 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевый шрот | Экспорт | 26 500 | 26 200 | -300 | Снижение экспортных поставок из-за меньшего производства и дробления |

| Соевое масло | Экспорт | 5 250 | 5 100 | -150 | ||

| Соевые бобы | Экспорт | 5 700 | 4 200 | -1 500 | ||

| Соевые бобы | Импорт | 5 000 | 6 250 | 1 250 | Увеличение импорта частично компенсирует меньший урожай | |

| Австралия | Рапс | Экспорт | 5 400 | 5 700 | 300 | Крупные экспортные поставки и высокий спрос в ЕС |

| Бразилия | Соевый шрот | Экспорт | 20 700 | 21 000 | 300 | Большие экспортные поставки на более высоком уровне |

| Соевые бобы | Экспорт | 91 000 | 92 000 | 1 000 | Более высокий спрос на импорт в Аргентине и более низкая экспортная конкуренция в Аргентине | |

| Канада | Рапс | Экспорт | 7 900 | 8 400 | 500 | Большие экспортные поставки и высокий спрос со стороны Китая |

| Китай | Соевый шрот | Экспорт | 600 | 400 | -200 | Вялый экспорт в первом квартале |

| Шрот подсолнечника | Импорт | 2 000 | 2 500 | 500 | Высокие темпы торговли в 1 квартале, в основном из Украины, компенсировали снижение переработки сои | |

| Рапс | Импорт | 2 500 | 3 200 | 700 | Высокие темпы торговли в первом квартале, в основном из Канады, компенсировали снижение переработки сои | |

| ЕС | Пальмовое масло | Импорт | 5 500 | 5 300 | -200 | Более высокая доступность других масел |

| Рапс | Импорт | 5 700 | 5 975 | 275 | Привлекательная цена и высокая доступность | |

| Соевые бобы | Импорт | 14 400 | 13 900 | -500 | Торговый темп | |

| Индия | Пальмовое масло | Импорт | 8 730 | 9 030 | 300 | Более высокие запасы на привлекательных ценах на пальмовое масло |

| Подсолнечное масло | Импорт | 1 800 | 2 050 | 250 | Более высокие темпы импорта | |

| Малайзия | Пальмовое масло | Экспорт | 16 500 | 16 700 | 200 | Более высокие производственные перспективы |

| Пакистан | Соевые бобы | Импорт | 2 500 | 1 500 | -1 000 | Запрет на импорт GE Defacto из-за отсутствия разрешений на импорт |

| Рапс | Импорт | 950 | 850 | -100 | ||

| Парагвай | Соевый шрот | Экспорт | 2 150 | 2 000 | -150 | Меньшие экспортные поставки на более низком давлении |

| Соевые бобы | Экспорт | 5 800 | 6 300 | 500 | Увеличение экспорта в Аргентину | |

| Россия | Подсолнечное масло | Экспорт | 3 700 | 3 850 | 150 | Повышенная давка |

| Турция | Подсолнечное масло | Экспорт | 750 | 975 | 225 | Переработка и реэкспорт |

| Подсолнечное масло | Импорт | 800 | 1 050 | 250 | ||

| Украина | Шрот подсолнечника | Экспорт | 2 900 | 3 200 | 300 | Увеличение экспорта в Китай |

| Подсолнечное масло | Экспорт | 3 650 | 3 850 | 200 | Увеличение перегрузки и высокий мировой спрос на нефть | |

| Подсолнечник | Экспорт | 2 450 | 2 650 | 200 | Более высокая производительность | |

| Уругвай | Рапс | Экспорт | 300 | 475 | 175 | Больше экспортных поставок при более высоком производстве |

Предыдущий отчет от 12 января 2023

Ваш комментарий

|

|

|